Informācijas atklāšanas vispārīgie jautājumi

CBL Asset Management (Sabiedrība) ir Citadele grupas uzņēmums. Citadele grupa uzskata, ka ilgtspēja nozīmē attīstīt uzņēmējdarbību ar ilgtermiņa perspektīvu saskaņā ar vides, sociālajiem un ekonomiskajiem mērķiem. Tas ietver cieņu pret dabisko vidi, atbildīgu un ētisku praksi mūsu pieņemtajos lēmumos, piedāvātajos produktos un sniegtajos pakalpojumos. Sabiedrība atbalsta šādu pieeju un darbojas šīs uzņēmējdarbības koncepcijas ietvaros, lai sasniegtu Citadele grupas mērķus ilgtspējīgas attīstības jomā.

Sabiedrība sniedz ar ilgtspēju saistīto informāciju par saviem piedāvātajiem finanšu produktiem, bet visu ilgtspējas informāciju uzņēmuma līmenī sniedz Citadele grupa, un tā ir atklāta [šeit].

Citadele grupa un Sabiedrība pastāvīgi seko līdzi izmaiņām uzņēmējdarbības vidē un likumdošanā, lai sniegtu aktuālu informāciju ieinteresētajām pusēm.

Citadele grupas ilgtspējīgas stratēģija

Citadele apzinās, kā mūsu biznesa lēmumi var ietekmēt vidi un sabiedrību gan tieši ar mūsu darbību, gan netieši ar mūsu finansētajiem projektiem. Citadeles grupas mērķis ir samazināt savas darbības negatīvo un maksimāli palielināt pozitīvo ietekmi uz vidi un sabiedrību, vienlaikus pārvaldot vides, sociālos un pārvaldības (ESG) riskus.

Citadele grupas ilgtspējas stratēģija ir strukturēta, pamatojoties uz ANO Ilgtspējīgas attīstības mērķu (IAM) ietvaru. Citadele grupa ir noteikusi piecus prioritāros ilgtspējīgas attīstības mērķus, kas ir saistīti ar uzņēmējdarbības stratēģiju, darbu ar ilgtspējas jautājumiem un kas attiecas uz jomām, kurās Citadele grupai ir vislielākās iespējas mainīt situāciju.

Pieci prioritārie IAM ir šādi:

- Laba veselība un labklājība (3. IAM).

- Pieejama un atjaunojama enerģija (7. IAM).

- Cienīgs darbs un ekonomiskā izaugsme (8. IAM).

- Ražošana, inovācijas un infrastruktūra (9. IAM).

- Rīcība klimata jomā (13. IAM).

Citadele grupa ir apņēmusies saskaņot savas darbības un ieguldījumu portfeļa ietekmi uz klimata pārmaiņām ar Parīzes nolīguma mērķiem un termiņiem. Citadele ir izvirzījusi mērķi līdz 2050. gadam sasniegt neto nulles emisiju līmeni darbībā, tai skaitā no finansētā emisiju apjoma. Lai sasniegtu šo mērķi, Citadele grupa koncentrēsies uz:

- Finansēto emisiju samazināšanu,

- Oglekļa neitralitāti sava biroja darbībā un

- Klimata pārejas pasākumu finansēšanu, nodrošinot videi draudzīgu finansējumu un ieguldījumu iespējas.

Citadele grupa ir pielāgojusi savu biznesa stratēģiju, pārvaldību, risku vadību un informācijas atklāšanas praksi atbilstoši likumdošanas prasībām un tam, ko saistībā ar vides un klimata riskiem sagaida uzraugošās institūcijas.

Plašāka informācija par Citadele grupas ilgtspējas stratēģiju un tās attiecīgajiem aspektiem ir atklāta AS Citadele banka Gada pārskatā par 2024. gadu un ESG politikā (EN). Sabiedrība atbalsta Citadele grupas ilgtspējas stratēģiju, sniedzot ieguldījumu tās īstenošanā.

CBL Asset Management Ilgtspējas stratēģija

Sabiedrība ir identificējusi un noteikusi trīs prioritārus ANO IAM, kas veido mūsu ilgtspējas stratēģijas pamatu un kas tiek īstenota aktīvu pārvaldības procesos. Katram ieguldījumu produktam ir iespēja noteikt papildus prioritāros IAM, lai panāktu labākus rezultātus, veicot aktīvu pārvaldību un ņemot vērā klientu vēlmes.

7. IAM: Pieejama un atjaunojama enerģija. Sabiedrība uzskata, ka piekļuve pieejamai, drošai un ilgtspējīgai enerģijai ir būtiska sabiedrības labklājībai un pārejai uz zaļo ekonomiku. Sabiedrība atbalsta šo pāreju, veicot ieguldījumus atjaunojamajos energoresursos, uzņēmumos, kuri izmanto tīras enerģijas tehnoloģijas un infrastruktūru, u.c.

7. IAM: Pieejama un atjaunojama enerģija. Sabiedrība uzskata, ka piekļuve pieejamai, drošai un ilgtspējīgai enerģijai ir būtiska sabiedrības labklājībai un pārejai uz zaļo ekonomiku. Sabiedrība atbalsta šo pāreju, veicot ieguldījumus atjaunojamajos energoresursos, uzņēmumos, kuri izmanto tīras enerģijas tehnoloģijas un infrastruktūru, u.c.

8. IAM: cienīgs darbs un ekonomiskā izaugsme. Šī mērķa sasniegšana ir ļoti atkarīga no sociālajiem un personāla jautājumiem. Sabiedrība atbalsta finansējamo uzņēmumu un sabiedrības centienus nodrošināt pienācīgus darba apstākļus un ekonomisko izaugsmi.

8. IAM: cienīgs darbs un ekonomiskā izaugsme. Šī mērķa sasniegšana ir ļoti atkarīga no sociālajiem un personāla jautājumiem. Sabiedrība atbalsta finansējamo uzņēmumu un sabiedrības centienus nodrošināt pienācīgus darba apstākļus un ekonomisko izaugsmi.

13. IAM: rīcība klimata jomā.

13. IAM: rīcība klimata jomā. Klimata pārmaiņas ir viena no vissarežģītākajām risināmajām problēmām. Sabiedrība sniedz savu ieguldījumu šajā procesā, aktīvu piešķiršanas procesā apsverot finansējamā uzņēmuma centienus cīnīties pret klimata pārmaiņām, samazinot fosilā kurināmā izmantošanu, uzlabojot savas saimnieciskās darbības enerģijas un siltumnīcefekta gāzu emisiju intensitāti utt.

IAM integrēšanas process un attiecīgie parametri ir atkarīgi no ieguldījumu stratēģijas un var atšķirties atkarībā no finanšu produkta. Papildu informāciju var atrast katra ieguldījumu produkta tīmekļa vietnē.

CBL Asset Management ir parakstījusi ANO atbalstītu deklarāciju par Atbildīgu investīciju principu ievērošanu (PRI)

Apliecinot apņemšanos veikt atbildīgus ieguldījumus, Sabiedrība 2019. gada jūnijā parakstīja Apvienoto Nāciju Organizācijas atbalstītus Atbildīgu investīciju principus (PRI). Tādējādi Sabiedrība apņemas ievērot sešus principus:

- Iekļaut ESG faktorus investīciju analīzē un ņemt tos vērā lēmumu pieņemšanā.

- Būt aktīviem īpašniekiem un iekļaut ESG faktorus aktīvu pārvaldības politikās un praksē.

- Aicināt uzņēmumus, kuros tiek ieguldīti līdzekļi, pienācīgi atklāt informāciju par ESG faktoriem.

- Veicināt un atbalstīt PRI principu pieņemšanu un ieviešanu aktīvu pārvaldības industrijā.

- Sadarboties ar PRI principu parakstītājiem, lai palielinātu to ieviešanas efektivitāti.

- Ziņot par savām aktivitātēm un progresu saistība ar PRI ieviešanu.

Sabiedrība sagatavo PRI ziņojumus, lai atklātu savu progresu un plānus turpmākajiem periodiem ilgtspējas jomā atbilstoši PRI izvirzītajiem noteikumiem un paredzētajam laika grafikam.

Ilgtspējas risku integrēšana CBL Asset Management lēmumu pieņemšanas procesā

Sabiedrība uzskata, ka ilgtspējas faktori ilgtermiņā var ietekmēt Sabiedrības veikto investīciju vērtību un piekrīt viedoklim, ka, integrējot ESG aspektus aktīvu pārvaldībā, ieguldījumu atdeve ilgtermiņā palielinās vai saglabājas neitrāla pie zemāka kopējā riska līmeņa. Turklāt integrējot ESG aspektus ieguldījumu portfeļa pārvaldīšanā, tiek veikts ieguldījums pasaules ilgtspējīgai attīstībai.

Pašlaik ilgtspējīgu ieguldījumu standarti un pieejas strauji attīstās, to veicina arī izmaiņas juridiskajās un normatīvajās prasībās. Mēs sekojam līdzi šīm izmaiņām, uzkrājam savu pieredzi ESG faktoru integrācijā ieguldījumu lēmumu pieņemšanā, kā arī stingri ievērojam principus, kas iekļauti mūsu Ilgtspējas un iesaistīšanās politikā, kuru var atrast zemāk, sadaļā "Dokumenti".

Mēs ņemam vērā, ka sakarā ar ESG kritēriju piemērošanu ieguldījumu procesā pastāv zaļmaldināšanas risks. Zaļmaldināšana (greenwashing) ir nepatiesa iespaida radīšana vai maldinošas informācijas sniegšana, kas izraisa vai var izraisīt ieguldītājam nepamatotu uzskatu, ka attiecīgie ieguldījuma produkti ir videi draudzīgi vai tiem ir lielāka pozitīvā ietekme uz vidi nekā tas ir patiesībā. Lai izvairītos no zaļmaldināšanas riska, Sabiedrība strikti ievēro juridiskās un normatīvās prasības attiecībā uz riska pārvaldīšanu, kā arī Sabiedrības un Citadele grupas riska pārvaldīšanas standartus un politikas.

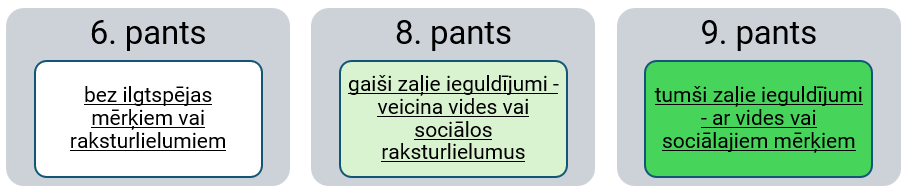

Eiropas Parlamenta un Padomes 27.11.2019. Regula (ES) 2019/2088 par informācijas atklāšanu, kas saistīta ar ilgtspēju, finanšu pakalpojumu nozarē (SFDR) prasa ieguldījumu fondu pārvaldniekiem klasificēt katru savu pārvaldīto ieguldījumu fondu kā SFDR 6., 8. vai 9. panta finanšu produktu un atklāt noteiktu informāciju saskaņā ar šo norādi, lai ieguldītājiem nodrošinātu lielāku pārredzamību pirms ieguldījuma veikšanas. SFDR klasifikācija nozīmē:

- SFDR 6. panta finanšu produkts – ieguldījumu fonds bez ilgtspējīgu ieguldījumu mērķa un bez saistībām attiecībā uz ieguldījumiem aktīvos ar vides un/vai sociālo labumu, t.i., ieguldījumu fonds, kurš nav klasificējams kā SFDR 8. vai 9. panta ieguldījumu fonds.

- SFDR 8. panta (tā dēvētais gaiši zaļais) finanšu produkts – ieguldījuma fonds, kas veicina ieguldījumus ar labvēlīgu ietekmi vides un/vai sociālajos raksturlielumos. Šāda veicināšana var ietvert noteiktu videi un sociāli kaitīgu ietekmju izvērtēšanu vai attiecīga reitinga izmantošanu, pieņemot ieguldījumu lēmumus.

- SFDR 9. panta (tā dēvētais tumši zaļais) finanšu produkts – ieguldījumu fonds, kura mērķis ir ilgtspējīgi ieguldījumi, kas veicina vides un/vai sociālo mērķu sasniegšanu, nenodarot būtisku kaitējumu citiem vides mērķiem un atbilst labas pārvaldības praksei.

Ņemot vērā aktuālās tendences pasaules fondu biržās, mazākas ieguldījumu diversifikācijas iespējas, kā arī nepietiekami pilnīgu, savlaicīgu un uzticamu ilgtspējas datu pieejamību, Sabiedrība līdz šim divus ieguldījumu fondus un vienu pensiju plānu ir pārkvalificējusi par 8. panta jeb “gaiši zaļajiem” fondiem – CBL Global Emerging Markets Bond Fund, CBL European Leaders Equity Fund un Ilgtspējīgu iespēju ieguldījumu plānu. Šajos fondos ESG faktori ievērojami vairāk tiek izmantoti ieguldījumu lēmumos un abiem fondiem reizi gadā tiek atklāta informācija par svarīgākajām negatīvajām ietekmēm uz ilgtspējas faktoriem, atbilstoši SFDR prasībām.

Lai izpildītu spēkā esošās normatīvās prasības, Sabiedrība ir sagatavojusi aprakstu par ilgtspējas risku integrēšanu lēmumu pieņemšanas procesā, pārvaldot savus piedāvātos finanšu produktus. Turklāt katra produkta pārvaldnieki ievēro arī Sabiedrības iekšējos dokumentos aprakstīto ilgtspējas risku integrēšanas procesu lēmumu pieņemšanas procesā.

Ilgtspējas risku integrēšana CBL Global Emerging Markets Bond Fund [SFDR 8. panta ieguldījumu fonds]

Pamatojoties uz risku būtiskuma iekšējo novērtējumu, Sabiedrība konstatēja, ka ESG riska būtiskums ir zems, un turpmāka iesaistīšanās tā pārvaldībā nebūtu nepieciešama. Tomēr Sabiedrība uzskata, ka ilgtspējas faktoru integrācija CBL Global Emerging Markets Bond Fund pārvaldības procesā ļauj nodrošināt pievienoto vērtību investoriem, kuriem ir vēlme ieguldīt ilgtspēju veicinošos finanšu instrumentos un veicināt prioritāro ANO IAM sasniegšanu, kas ir mūsu ilgtspējas stratēģijas pamatā un ko īstenojam aktīvu pārvaldības procesu ietvaros. Šis obligāciju fonds vides un sociālo raksturlielumu veicināšanai ir izvēlēts tāpēc, ka ESG riska nozīmīgums attīstības tirgos ir būtiskāks salīdzinājumā ar attīstītajiem tirgiem.

Fonda ieguldījumu process ir balstīts emitentu fundamentālajā un kredītspējas analīzē. Papildus tradicionālajai finanšu analīzei kopējā izvērtējumā tiek izmantoti arī ESG faktori , rezultātā katram emitentam tiek piešķirts iekšējais reitings. Par emitentu fundamentālo un kredītspējas analīzi, kā arī sistemātisku ESG faktoru integrēšanu kopējā novērtējumā ir atbildīgi fonda pārvaldnieki un analītiķi.

Fonda izveidē tiek ievēroti sekojoši principi:

1. Izslēgšana un iesaistīšanās

Nozaru vai obligāciju emitents tiek izslēgts, ja tas klaji neievēro ilgtspējas principus vai tā saimnieciskā darbība ir saistīta ar videi vai sabiedrībai kaitīgiem produktiem (piemēram, uzņēmējdarbība ir saistīta ar pornogrāfiju, pretrunīgi vērtētu ieroču ražošanu u.tml.)

Sabiedrība veic iesaistīšanās pasākumus ar emitentiem, kam trūkst kāda no sekojošām politikām:

- Nelaimes gadījumu darbā novēršanai.

- Trauksmes cēlēju aizsardzībai.

- Cilvēktiesību ievērošanai.

- Pretkorupcijas un kukuļošanas apkarošanai.

Ja 12 mēnešu laikā kopš iesaistīšanās brīža emitenti nenovērš konstatētos trūkumus, tie tiek izslēgti no investīciju saraksta.

2. Reitinga piešķiršana un vērtēšana

- Katram emitentam tiek piešķirts kredītreitings, balstoties uz biznesa analīzi un finanšu datiem.

- Kredītreitings tiek koriģēts, pamatojoties uz ESG faktoriem.

Sabiedrība izmanto ārēju piegādātāju datus par ESG faktoriem un ar Sabiedrības izstrādātā modeļa palīdzību pārvērš šos datus emitenta iekšējā reitingā. Pamatojoties uz Sabiedrības piešķirto iekšējo reitingu, kurā, cita starpā, ir iekļauti ESG faktori, mēs piešķiram, mūsuprāt, godīgo novērtējumu katrai konkrētai obligācijai. Kopumā zemāki ESG riski veicina augstāku iekšējo reitingu un attiecīgi zemāku, mūsuprāt, godīgo riska prēmiju un otrādi.

Procesa pilnvērtīga īstenošana ir iespējama vien tad, ja par emitentu ir pieejams noteikts ESG datu apjoms. Sekojot līdzi attīstības procesiem, esam secinājuši, ka pieejamo datu apjoms nemitīgi palielinās un datu kvalitāte uzlabojas.

3. Portfeļa izveide

Salīdzināmām ieguldījumu alternatīvām mēs izmantojam pozitīvo (best-in-class) pieeju un izvēlamies to obligāciju emisiju, kuras emitents uzrāda labākus rezultātus vai dinamiku sekojošos rādītājos:

- Neatjaunojamo energoresursu enerģijas patēriņa īpatsvars ieguldījumu saņēmējsabiedrībā salīdzinājumā ar atjaunojamajiem energoresursiem.

- Ieguldījumu saņēmējsabiedrības siltumnīcefekta gāzu (SEG) emisiju intensitāte.

- Cilvēktiesību ievērošanas vidējais rādītājs.

- Vidējais korupcijas rādītājs.

Sīkāka informācija par riska integrācijas procesu un tā ietekmi uz iepriekš noteikto ANO IAM sasniegšanu ir atklāta dokumentā Fonda prospekta pielikums Ilgtspēja 01 2023 v1.

Ilgtspējīgi ieguldījumi SFDR izpratnē nav Fonda mērķis un tas neveic ar ES taksonomiju saskaņotus ieguldījumus.

Ilgtspējas risku integrēšana CBL Eastern European Bond Fund [SFDR 6. panta ieguldījumu fonds]

Mūsu ieguldījumu procesa pamatā ir emitentu kredītspējas analīze. Papildus tradicionālajai finanšu analīzei mēs sistemātiski integrējam ESG faktorus kopējā analīzē, lai piešķirtu iekšējo reitingu konkrētam emitentam. Par emitentu fundamentālās un kredītspējas analīzi un sistemātisku ESG faktoru integrēšanu kopējā novērtējumā ir atbildīgi fonda pārvaldnieki un analītiķi.

Fonda izveidē tiek ievēroti sekojoši principi:

- Vairāku obligāciju emisiju vai nozaru izslēgšana, ja emitējošā organizācija neatbilst ilgtspējas principiem, piemēram, uzņēmējdarbība ir saistīta ar pornogrāfiju, pretrunīgi vērtētu ieroču ražošanu utt.

- Katram emitentam sākotnēji kredītreitings tiek piešķirts, pamatojoties tikai uz tā finanšu rādītājiem, bet pēdējā posmā mēs koriģējam kredītreitingu, pamatojoties uz tā ESG faktoriem. Mēs izmantojam ārēju piegādātāju datus par ESG faktoriem un ar mūsu izstrādātā modeļa palīdzību pārvēršam šos datus emitenta iekšējā koriģētajā reitingā.

- Pamatojoties uz mūsu iekšējo koriģēto reitingu, mēs piešķiram, mūsuprāt, godīgo novērtējumu katrai konkrētai obligācijai. Kopumā zemāki ESG riski veicina augstāku kopējo iekšējo reitingu un attiecīgi zemāku godīgo riska prēmiju un otrādi.

Pirms līguma noslēgšanas sniedzamā informācija par CBL Eastern European Bond Fund ir pieejama “Fonda prospekta pielikums Ilgtspēja 01 2023 v1” šeit.

Ilgtspējīgi ieguldījumi SFDR izpratnē nav Fonda mērķis un tas neveic ar ES taksonomiju saskaņotus ieguldījumus.

Ilgtspējas risku integrēšana CBL European Leaders Equity Fund [SFDR 8. panta ieguldījumu fonds]

Fonda ieguldījumu process ir balstīts uz uzņēmumu akciju finanšu un tehnisko analīzi. Turklāt Sabiedrība sistemātiski integrē ESG faktorus kopējā analīzē. Sabiedrība izmanto ārēju piegādātāju datus par ESG faktoriem un ar Sabiedrības izstrādāta modeļa palīdzību pārvērš šos datus uzņēmuma iekšējā vērtējumā. Tas ir pamats galīgā investīciju lēmuma pieņemšanai.

Fonda izveidē tiek ievēroti sekojoši principi:

1. Izslēgšana un iesaistīšanās

Ekonomikas nozaru vai uzņēmumu izslēgšana, ja ir skaidrs, ka tie neievēro ilgtspējīgas attīstības principus. Piemēram, mēs savā portfelī neiekļaujam uzņēmumus, kas saistīti ar pornogrāfiju, pretrunīgi vērtētu ieroču ražošanu utt. Uzņēmums tiek izslēgts, ja ir informācija, ka uzņēmums ir saistīts ar:

- Pretrunīgi vērtētiem ieročiem.

- Tiesas spriedumiem par korupcijas un kukuļošanas apkarošanas likumu pārkāpumiem.

- Būtiskiem diskriminācijas gadījumiem, kuru rezultātā tiek piemērotas sankcijas.

Sabiedrība veic iesaistīšanās pasākumus ar uzņēmumiem, kam trūkst kāda no sekojošām politikām:

- Pretkorupcijas un kukuļošanas apkarošanas politika.

- Cilvēktiesību politika.

- Trauksmes cēlēju aizsardzība.

Mēs izslēgsim minētos uzņēmumus no investīciju saraksta un Fonds tajos ieguldījumus neveiks, ja 12 mēnešu laikā kopš iesaistīšanās brīža tie nenovērš konstatētos trūkumus.

2. Reitinga piešķiršana un vērtēšana

Uzņēmumi tiek vērtēti, pamatojoties uz vairākiem fundamentāliem faktoriem (piemēram, uzņēmuma peļņas pieauguma dinamika, rentabilitātes un maksātspējas rādītāji, uzņēmuma akciju tirgus vērtība un peļņas koeficients u.c.) un tehniskiem faktoriem (uzņēmuma akciju cenas dinamikas novērtējums), un kopējais reitings tiek koriģēts ar ESG indikatoriem, uzlabojot iekšējo reitingu uzņēmumiem, kas ir labākie savā nozarē, sekojošās kategorijās:

- 1., 2. un 3. pakāpes SEG emisiju intensitāte;

- Ūdens patēriņa intensitāte.

3. Portfeļa izveide

Portfelī tiks iekļauti 40-50 labākie uzņēmumi, kas iegūs visaugstāko novērtējumu pēc fundamentālajiem, tehniskajiem un ESG faktoriem.

Sīkāka informācija par riska integrācijas procesu un tā ietekmi uz iepriekš noteikto ANO IAM sasniegšanu ir atklāta dokumentā Fonda prospekta pielikums Ilgtspēja 01 2023 v1 šeit.

Ilgtspējīgi ieguldījumi SFDR izpratnē nav Fonda mērķis un tas neveic ar ES taksonomiju saskaņotus ieguldījumus.

Ilgtspējas risku integrēšana CBL US Leaders Equity Fund [SFDR 6. panta ieguldījumu fonds]

Fonda ieguldījumu process ir balstīts uz uzņēmumu akciju fundamentālo un tehnisko analīzi. Turklāt Sabiedrība kopējā analīzē integrē ESG faktorus. Sabiedrība piemēro izslēgšanas pieeju. Ekonomikas nozare vai uzņēmumi tiek izslēgti, ja tie klaji neievēro ilgtspējas principus, piemēram, tie saistīti ar pornogrāfiju, pretrunīgi vērtētu ieroču ražošanu utt.

Pirms līguma noslēgšanas sniedzamā informācija par CBL US Leaders Equity Fund ir pieejama “Fonda prospekta pielikums Ilgtspēja 01 2023 v1” šeit.

lgtspējīgi ieguldījumi SFDR izpratnē nav Fonda mērķis un tas neveic ar ES taksonomiju saskaņotus ieguldījumus.

Ilgtspējas risku integrēšana ieguldījumu portfeļos

Pārvaldnieks uzskata, ka ESG faktori spēj ietekmēt portfelī iekļaujamo instrumentu riska profilu un atdevi ilgtermiņā. ESG kritēriju integrēšanai portfeļa pārvaldības procesā nepieciešama klienta pirmslīguma piekrišana, kuras pamatā ir laba izpratne par riskiem, kas saistīti ar ilgtspējīgiem ieguldījumiem. Novērtējot klienta investīciju mērķus un riska toleranci, pārvaldnieks novērtē arī klienta vēlmes attiecībā uz ilgtspēju un izpratni par saistītajiem riskiem. Pamatojoties uz klienta sniegto informāciju, pārvaldnieks pieņem ieguldījumu lēmumus, izvērtējot ekonomiskos, finanšu un citus rādītājus, kas var ietvert ESG apsvērumus. Tā kā regulējumā ir paredzēta augsta detalizācijas pakāpe attiecībā uz klienta ilgtspējas prioritātēm, pārvaldniekam nav iespēju vērtspapīru atlases procesa ietvaros nodrošināt precīzu atbilstību tām, jo nepieciešamie resursi, lai izpildītu klienta vēlmes ilgtspējas jomā atbilstoši Komisijas deleģētās regulas (ES) 2017/656 2. panta 7. punktā noteiktajai klasifikācijai nav saimnieciski pamatoti.

Tomēr Sabiedrība uzskata, ka ir svarīgi klientiem atklāt informāciju par ieguldījumiem finanšu instrumentos, kas veicina ilgtspējīgu attīstību. Mūsu ieskatā tie atbilst šādiem kritērijiem:

- Ieguldījumi akcijās un parāda vērtspapīros, kuru ESG novērtējums atbilst nenozīmīgam, zemam vai vidējam ESG riska līmenim, atbilstoši procedūrām, kas pieejamas Sabiedrības iekšējā dokumentācijā.

- Investīcijas fondu vienībās, kas atbilst SFDR 8. vai 9. panta prasībām.

Klienta individuālā investīciju portfeļa pārvaldnieks ir atbildīgs par regulāru ziņojuma sniegšanu klientam par investīciju portfeļa stāvokli, kas satur arī informāciju par sekojošiem ilgtspējas indikatoriem:

-

ESG riska rādītājs - atspoguļo uzticamu trešo pušu novērtēto ESG riska līmeni parāda un kapitāla vērtspapīriem. Riska līmenim ir sekojošas piecas gradācijas:

-

SFDR klasifikāciju - atspoguļo ieguldījumu fondu atbilstību SFDR 6., 8. vai 9. pantam

Sīkāka informācija par riska integrācijas procesu ir atklāta dokumentā “Noteikumu pielikums Ilgtspēja 01 2023 v1” šeit.

Ilgtspējas risku integrēšana Fondu fondā [SFDR 6. panta ieguldījums]

Pārvaldot šo fondu, ESG risku integrēšana ir vispārējās analīzes un lēmumu pieņemšanas procesa daļa. Fondu fonda ieguldījumus Sabiedrība uzskata par ilgtspējīgiem, ja fonda pārvaldes sabiedrība ir parakstījusi ANO PRI, tādējādi apliecinot apņemšanos veikt atbildīgus ieguldījumus.

Ja fonds neatbilst šim kritērijam, tiek veikti iesaistīšanās pasākumi.

Pirmslīguma informācijas atklāšana par investīcijām Fondu fondā ir pieejama “Fonda prospekta pielikums Ilgtspēja 01 2023 v1” šeit.

Ilgtspējīgi ieguldījumi SFDR izpratnē nav iepriekš minētā finanšu produkta mērķis un tas neveic ar ES taksonomiju saskaņotus ieguldījumus.

Ilgtspējas risku integrēšana CBL Alternatīvo Ieguldījumu Fondos [SFDR 6. panta ieguldījumu fonds]

Iespēju integrēt ilgtspējas riskus CBL Alternatīvo Ieguldījumu Fondu pārvaldības procesā ierobežo nelielais ieguldījumu kopums un produktu niša. Pamatojoties uz risku būtiskuma iekšējo novērtējumu, Sabiedrība uzskata, ka ESG riska būtiskums šajā produktā ir zemāks par vidējo, un citi saistīti riski varētu vairāk ietekmēt šī finanšu produkta ienesīgumu. Trūkst kvalitatīvu, sistemātisku un savlaicīgu ilgtspējas datu šajā investīciju jomā, kā arī ir ierobežoti resursi, lai pilnvērtīgi izvērtētu ieguldījumu lēmumu svarīgāko negatīvo ietekmi uz ilgtspējas faktoriem. Iepriekš minētie iemesli neļauj iekļaut svarīgākās negatīvās ietekmes ņemšanu vērā pārvaldības procesā.

Ilgtspējīgi ieguldījumi SFDR izpratnē nav CBL Alternatīvo ieguldījumu fondu mērķis un tie neveic ar ES taksonomiju saskaņotus ieguldījumus.

Ilgtspējas risku integrēšana pensiju produktos [SFDR 6. panta ieguldījums]

Sabiedrība, pārvaldot valsts fondēto pensiju ieguldījumu plānus (2. līmenis) un 3. līmeņa pensiju plānus, ņem vērā ESG riskus pārvaldības procesā, un ESG faktoru integrēšana lēmumu pieņemšanas procesā ietver:

- Attiecībā uz pensiju plāniem, kuru aktīvi ir ieguldīti fondu vienībās, process ir tāds pats, kā minēts iepriekš sadaļā: "Ilgtspējas risku integrēšana Fondu fondā".

- Attiecībā uz pensiju plāniem, kuru aktīvi ir ieguldīti obligācijās, process ir tāds, kā minēts iepriekš sadaļā: "Ilgtspējas risku integrēšana CBL Eastern European Bond Fund".

- Attiecībā uz pensiju plāniem, kuru aktīvi ir ieguldīti akcijās, process ir tāds, kā minēts iepriekš sadaļā: "Ilgtspējas risku integrēšana CBL US Leaders Equity Fund".

Informācijas par ieguldījumiem pensiju plānos atklāšana pirms līguma noslēgšanas ir pieejama "Pamatinformācijas dokumenta pielikums Ilgtspēja 01 2023 v1".

Ilgtspējas risku integrēšana CBL Ilgtspējīgu iespēju ieguldījumu plānā [SFDR 8. panta ieguldījums]

Sabiedrība, pārvaldot "CBL Ilgtspējīgu iespēju ieguldījumu plāns", nodrošina, ka ieguldījumu atlases un pārvaldības procesā tiek ņemti vērā papildu ESG faktori:

- Akciju fonda pārvaldes sabiedrība ir parakstījusi ANO PRI.

- Vismaz 80% Plāna ieguldījumu finanšu instrumentos tiek novērtēti, ņemot vērā akciju fondu atbilstību SFDR 8. vai 9. panta prasībām attiecībā uz ieguldījumu produktiem un akciju fonda nosaukumā ir iekļauts ar jēdzieniem “ilgtspēja”, “vide” vai “ietekme” saistīti termini, kas izslēdz ieguldījumus virknē sabiedrībai vai videi kaitīgu darbību.

- Ja atbilstību iepriekš minētajām prasībām nav iespējams nodrošināt ilgāk nekā trīs mēnešus pēc kārtas, finanšu instrumenti samērīgā termiņā tiek pārdoti.

Tādejādi tiek izmantota pozitīvā jeb labāko atlase, kas ar saviem ieguldījumiem veicina vides vai sociālos raksturlielumus vai ilgtspējas mērķus un izslēdz ieguldījumus videi vai sabiedrībai kaitējošās darbībās. Ieguldījumu procesā priekšroka tiek dota ieguldījumiem, kas veicina cilvēka cienīgu darba vietu veidošanu un samazina klimata pārmaiņu ietekmi.

Informācijas par ieguldījumiem CBL Ilgtspējīgu iespēju ieguldījumu plānā atklāšana pirms līguma noslēgšanas ir pieejama "Prospekta SFDR 8 panta pielikums 12.2024 v1".

Ilgtspējīgi ieguldījumi SFDR izpratnē nav CBL pārvaldīto pensiju plāni mērķis un tie neveic ar ES taksonomiju saskaņotus ieguldījumus.

Ieguldījumu lēmumu svarīgākā negatīvā ietekme uz ilgtspējas faktoriem tiek ņemta vērā, pārvaldot SFDR 8. panta ieguldījumu fondus CBL Global Emerging Markets Bond Fund un CBL European Leaders Equity Fund

Sabiedrība ņem vērā ieguldījumu lēmumu svarīgāko negatīvo ietekmi uz ilgtspējas faktoriem un sagatavo periodiskos gada pārskatu par tiem ieguldījumu fondiem, kas atbilst SFDR 8. panta prasībām. Ziņojuma sagatavošanas procesā tiek izmantoti attiecīgo ieguldījumu fondu svarīgākās negatīvās ietekmes ziņojumi un uzticamu trešo pušu dati.

Metodoloģija, kas ļauj ņemt vērā ieguldījumu lēmumu svarīgāko negatīvo ietekmi uz ilgtspējas faktoriem, ir neatņemama ESG risku integrācijas procesa sastāvdaļa. Periodiskā ilgtspējas informācija tiek publicēta katra finanšu produkta tīmekļa vietnē:

Metodoloģijā, kas ļauj apsvērt ieguldījumu lēmumu svarīgāko negatīvo ietekmi uz ilgtspējas faktoriem, paredz sadarbību ar uzņēmumiem, kas emitē finanšu instrumentus. Iesaistīšanās process tiek nodrošināts saskaņā ar prasībām, kas minētas Ilgtspējas un iesaistīšanās politikā. Turklāt Sabiedrība katru gadu atklāj informāciju par tās iesaistīšanās aktivitātēm Ziņojumā par iesaistīšanās politikas īstenošanu, kuru var atrast zemāk, sadaļā "Dokumenti".

Sabiedrība atbalsta Parīzes nolīgumu un ANO Vispārējo konvenciju par klimata pārmaiņām, jo atzīst, ka ir ļoti svarīgi paātrināt pāreju uz globālo nulles emisiju līmeni. Kā aktīvu pārvaldītājs mēs apsveram iespēju sniegt savu ieguldījumu, lai palīdzētu sasniegt Parīzes nolīguma mērķus, taču pašlaik Sabiedrībai nav neto nulles ieguldījumu produktu.

Sabiedrība atbalsta Klimatiskās finanšu informācijas izpaušanas darba grupu (Task Force on Climate-related Financial Disclosures, TCFD). Mēs izvērtējam iespējas lēmumu pieņemšanas procesos iekļaut prognozēto informāciju par klimata risku un iespēju būtisko finansiālo ietekmi. Tiklīdz Sabiedrībai būs pieejami visi attiecīgie dati mūsu investīciju segmentā, mēs novērtēsim, vai ir lietderīgi ieviest Klimatiskās finanšu informācijas izpaušanas darba grupas principus.

Ieguldījumu lēmumu svarīgākā negatīvā ietekme uz ilgtspējas faktoriem netiek ņemta vērā, pārvaldot SFDR 6. panta ieguldījumu fondus un pensiju plānus

Sabiedrība regulāri seko notiekošajām izmaiņām tirgus praksē, regulējumā un datu pieejamībā, lai sistemātiski novērtētu vai ir iespējams ņemt vērā svarīgāko negatīvo ietekmi, kāda ieguldījumu lēmumiem ir attiecībā uz klimatu un citiem ar vidi saistītiem jautājumiem, kā arī sociālajiem un darbaspēka jautājumiem, cilvēktiesību ievērošanu, pretkorupcijas un kukuļošanas apkarošanas aspektiem.

Diemžēl investīciju segmentā, kurā uzņēmums galvenokārt darbojas, joprojām trūkst kvalitatīvu, savlaicīgu un sistemātisku datu par šiem jautājumiem, kā arī ir ierobežoti resursi, lai pilnvērtīgi izvērtētu svarīgāko negatīvo ietekmi uz ilgtspējas faktoriem mūsu ieguldījumu lēmumos un finanšu konsultācijās. Šī iemesla dēļ CBL Asset Management nevar visaptveroši novērtēt ieguldījumu lēmumu svarīgāko negatīvo ietekmi uz ilgtspējas faktoriem uzņēmuma līmenī un to veic tikai attiecībā uz SFDR 8. panta ieguldījumu fondiem. Mūsu nostāja tiks pielāgota, lai iekļautu svarīgākās negatīvās ietekmes novērtējumu visā ieguldījumu procesā, tiklīdz būs iespējama tā jēgpilna un praktiska ieviešana.

Dokumenti

Ilgtspējas un iesaistīšanās politika (2025. gada februāris. 6.0 versija)

Ziņojums par iesaistīšanās politikas īstenošanu (2024. gada 1.0 versija)

Ziņojums par iesaistīšanās politikas īstenošanu (2023. gada 1.0 versija)

Ziņojums par iesaistīšanās politikas īstenošanu (2022. gada 1.0. versija)

Atalgojuma politikas apraksts

CBL fondu ilgtspēja

Informācija atjaunota 2025. gada 14. aprīlī